質押是一種常見的融資擔保方式,借款人將自身的資產作為抵押品,向金融機構或其他貸款方申請貸款。動產、不動產,以及其他具有價值的財產和權利,只要能夠提供擔保,就可以透過質押取得融資。在台灣,質押貸款已經成為個人和企業獲得資金的重要管道之一。

本文將深入探討質押的概念和特點,包括質押的定義、歷史背景、法律依據,以及質押貸款的種類、運作方式、應用場景和潛在風險等。通過全面了解質押,我們希望能夠幫助讀者掌握這種融資方式的關鍵知識,在實際操作中做出更明智的選擇。

關鍵要點

- 質押是一種將自身資產用作擔保的融資方式,可獲得貸款

- 質押可涉及動產、不動產或其他有價證券等各類資產

- 質押的定義、歷史和法律依據是理解這一概念的基礎

- 質押貸款的種類、運作流程和應用場景各不相同,需要全面掌握

- 質押存在一定風險,需要謹慎評估並採取相應措施

質押的基本概念

質押是一項將財產移交給債權人作為債務擔保的法律行為。根據台灣民法,質押分為動產質押和權利質押兩類。質押的歷史可追溯至古代,隨著商業和金融發展,現代質押制度逐步完善。在台灣,質押受到民法及動產擔保交易法等法律的嚴格規範。

質押的定義

質押是指債務人或第三人將動產或權利移轉給債權人,以作為擔保。這樣一來,債權人擁有優先受償的權利,而債務人則通過提供擔保品獲得貸款。質押關係的建立與解除均需遵循法律規定。

質押的歷史背景

質押制度源遠流長,早期主要在農業領域應用。農民將農具、牲畜質押給地主或金錢放貸者。隨著商業經濟的發展,質押範圍擴展,權利質押等新形式出現。現代質押制度與資本主義經濟興起密不可分。

質押的法律依據

在台灣,質押的法律依據主要是民法與動產擔保交易法。民法規定了質押的基本原則與程序。動產擔保交易法則詳細規範動產質押的具體操作。另外,不動產質押還需遵守不動產登記制度。質押的效力與解除均需符合相關法律要求。

質押的種類

質押是一種普遍的融資擔保手段,主要分為動產質押和不動產質押。動產質押通常涉及汽車、機車等可移動物品作為質押品,而不動產質押則涉及固定資產,如房屋、土地。金融資產,如股票、基金,也可作為質押品,稱為”藉由質押進行融資”。

動產質押

動產質押利用可移動物品作為擔保品進行融資。常見的動產質押品包括:

- 汽車

- 機車

- 家電產品

- 珠寶首飾

動產質押的優點在於申請手續簡單,可快速獲得融資。但其質押品價值不穩定,容易受到市場波動影響。

不動產質押

不動產質押則是利用房屋、土地等固定資產作為擔保品進行融資。這種質押品可提供較高的融資額度,同時具有較高的信用度。但相對而言,不動產質押的手續較為複雜,需要較長時間完成。

藉由質押進行融資

質押融資是一種靈活的融資方式,適用於企業融資及個人貸款等多種情境。利用股票、基金等金融資產作為質押品,可滿足多樣化的融資需求,且操作簡便。但投資者需關注市場風險及質押合約的細節。

質押的運作方式

對於理解質押概念的人來說,深入了解其運作流程至關重要。質押的過程包括評估資產價值、簽訂質押合約以及辦理質權登記等幾個主要步驟。這些步驟中,書面文件的重要性不容忽視。質押雙方在權利與義務方面亦需特別注意。接下來,我們將進一步探討這些細節。

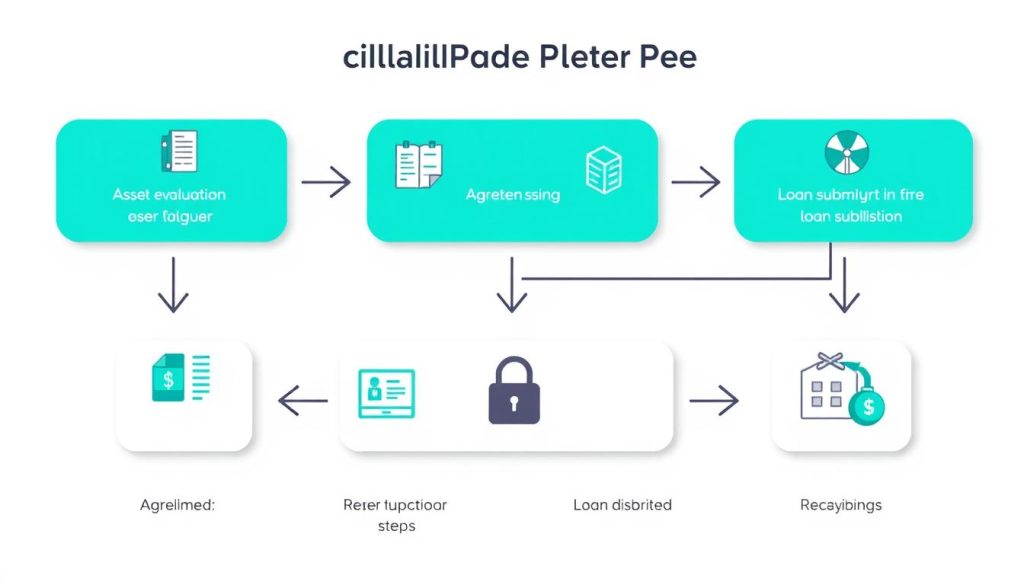

質押的流程

質押的流程通常包括以下幾個步驟:

- 資產評估:首先,需要評估出質資產的公允價值,以確定其價值和可質押程度。這項工作通常由專業評估師或機構負責。

- 合約簽訂:出質人與質權人簽訂正式的質押合約,明確雙方的權利義務。

- 質權登記:合約簽訂後,需要在相關部門辦理質押權的登記,以確保質權人的優先受償權。

相關書面文件

在質押過程中,會涉及到以下重要的書面文件:

- 質押合同:明確雙方的權利義務、質押物的情況以及質押期限等。

- 資產評估報告:由專業機構出具的,對質押物進行評估的報告。

- 質權登記文件:向相關部門申請質權登記的各種證明文件。

質押後的權利與義務

質押完成後,出質人與質權人各自承擔以下權利與義務:

- 出質人保留對質押物的所有權,但使用權受到一定限制。

- 質權人獲得優先受償權,但必須妥善保管質押物。

- 雙方都有維護質押物價值的義務,以確保質押權的實現。

總的來說,質押的運作流程涉及多個關鍵環節和書面文件。出質人與質權人需共同遵守相關權利義務。只有充分理解這些細節,才能更好地利用質押進行融資。

質押的用途

質押不僅是一種重要的融資工具,更是一種有效的風險管理手段和信用提升方式。無論是企業還是個人,質押都能為他們帶來多方面的好處。

提供融資的方式

對於企業而言,質押可以成為一種重要的融資渠道。企業可以將自身擁有的動產或不動產作為抵押品,向銀行或其他金融機構申請貸款。這種融資方式相較於傳統的股權融資或債券發行,能夠提供更靈活、更及時的資金支持。

風險管理的工具

對於金融機構而言,質押則是一種有效的風險管理工具。金融機構可以要求借款人提供質押品作為擔保,以降低貸款的風險。一旦借款人無法按時還款,金融機構可以依法處置質押品以收回貸款本金。因此,質押有助於金融機構控制信用風險。

增加信用的方式

對於個人而言,質押可以提高其信用水平。當個人沒有充分的信用記錄時,提供質押品作為擔保可以增加獲得貸款的機會。同時,質押還能夠提高貸款額度,為個人帶來更多的財務靈活性。

綜上所述,質押作為一種重要的融資、風險管理和信用提升工具,在企業經營和個人理財中都扮演著重要的角色。通過合理運用質押,投資者可以獲得更多的融資機會和信用支持。

| 質押用途 | 企業 | 個人 | 金融機構 |

|---|---|---|---|

| 融資 | ✓ | ✓ | |

| 風險管理 | ✓ | ||

| 信用提升 | ✓ |

質押的風險

質押作為一種擔保融資方式,存在多種潛在風險,需要謹慎評估。從借款人和質權人的角度,以及外部市場環境的角度,我們將探討質押過程中可能遇到的主要風險。

借款人的風險

在質押過程中,借款人可能面臨失去質押物的風險。若無法按時還款,質權人可能會依法拍賣或變賣質押物以求償。這將造成借款人喪失對該資產的所有權和使用權,是一大損失。此外,質押物價值下跌也可能影響借款人的財務狀況。

質權人的風險

質權人雖然可藉由質押物取得擔保,但仍可能面臨質押物價值下跌的風險。如果市場行情轉差,質押物的市值可能大幅縮水,導致質權人的擔保品不足,需要採取追繳或賣出等措施。此外,借款人違約或破產也可能造成質權人的損失。

市場風險的影響

整體市場環境的變化,是影響質押過程的一大因素。例如利率調整、股市波動等,都可能導致質押物價值的波動,進而影響貸款雙方的權益。這種系統性風險是質押交易難以完全規避的。

除此之外,法律風險、操作風險等其他隱憂也值得關注。因此,在進行質押融資時,雙方都需要審慎評估並做好風險管理,才能確保交易順利進行,維護各自的利益。

質押與其他擔保方式的比較

在探討質押與其他擔保方式的差異時,我們必須深入了解每種方式的特性與應用場景。質押、抵押和保證是常見的擔保手段,但它們之間存在著關鍵的區別。

與抵押的差異

質押與抵押的主要區別在於是否需要移轉占有權。質押需要將動產或權利移交給債權人保管,而抵押則不需要。質押品的使用權和收益權會暫時轉移給債權人,但所有權仍歸屬於債務人。另一方面,抵押不涉及占有權的轉移。

與保證的不同

相比之下,保證是一種人的擔保,是由第三方承諾在債務人不能履約時為償還。質押則直接以特定資產作為擔保物,提供更實在的保障。質押品具有較高的流動性和價值穩定性,因此通常被視為更有力的擔保方式。

與擔保品的關聯

質押品是一種特殊的擔保品,其選擇和評估都需要特別注意。質押品應具有良好的流動性和價值穩定性,以確保在必要時能夠迅速變現。同時,定期監控質押品的市場價值也很重要,以維持足夠的擔保比例。通過審慎的擔保品管理,質押可以為融資提供更加安全可靠的保障。

“質押雖然需要移交占有權,但相比其他擔保方式而言,它提供了更具體、更有價值的擔保。”

總的來說,質押、抵押和保證各有其優劣,投資者需要根據自身的風險偏好和融資需求,仔細評估不同擔保方式的適用性。只有通過深入了解各類擔保工具的特點,才能選擇最適合自己的融資解決方案。

質押的法律保障

對於投資者而言,質押的法律保障至關重要。在台灣,質押受到民法及動產擔保交易法等法律的嚴格規範。這些法律框架為質押交易提供了完整的法律依據,並明確了其生效條件及解除程序,保障了雙方權利義務。

台灣的法律框架

台灣的質押法律涵蓋了多個重要方面:

- 民法規定:民法第879條至第891條詳細規範了質權,包括其定義、設定條件及權利義務。

- 動產擔保交易法:針對動產質押,該法明確了登記及優先順序等實行程序。

- 相關判決:如最高法院106年度台上字第1705號民事判決,為質押法律實踐提供了重要指導。

質押的生效條件

質押生效需滿足幾項基本條件,包括合法性、確定性及交付或登記等。例如,最高限額抵押權期限不得超過30年,擔保範圍需在契約中明確記載。只有滿足這些條件,質押才能有效發揮其擔保功能,保障雙方權益。

質押的解除程序

質押通常在債務清償後解除。質權人需辦理相關手續,如註銷登記及返還質物,以恢復質押人的所有權。整個解除程序受到法律規範,確保質押關係順利終止。

總結而言,台灣的質押法律為質押工具的使用提供了全面的法律保障,保護了參與各方的合法權益。投資者參與質押交易時,必須了解並遵守相關法律要求,以確保交易的安全與合法性。

質押市場的趨勢

近年來,質押市場呈現出多元化發展的趨勢。科技進步帶來線上質押平台的興起,簡化了質押流程,提升了質押業務的便捷性。加密貨幣投資的興起,吸引了越來越多的參與者進入質押市場。

當前市場狀況

如今,區塊鏈項目的多樣性支持質押功能。以太坊2.0、Polkadot和Solana等知名項目的質押年化收益率達到5%至12%不等。使用者通過質押自身持有的加密貨幣,不僅能賺取穩定的收益,還能為網絡提供安全性保證。

科技進步對質押的影響

質押收益的計算公式為:質押收益 = 質押代幣數量 × 年化收益率 × (質押天數 / 365)。區塊鏈技術不斷發展,質押過程變得更加自動化和便捷。未來,區塊鏈可能進一步改變質押市場的運作方式。

未來發展潛力

隨著金融創新的不斷推進,質押市場有望在風險控制和流程優化等方面取得進步。新興的質押參與者如Kelp DAO、Renzo和$RSTK等引起了市場關注。未來質押可能會成為投資者獲取穩定收益的重要方式之一。

「質押不僅為投資者帶來了可觀的收益,也為區塊鏈網絡提供了安全性保證。隨著技術的不斷進步,質押市場必將迎來更加廣闊的發展前景。」

常見質押案例

在日常生活中,質押融資的應用範圍廣泛。企業常透過股票質押獲得融資資金,而大眾消費者則以汽車等個人財產作擔保貸款。全球化趨勢下,跨國公司在跨境質押交易中也越發活躍。接下來,讓我們深入了解這些常見的質押案例。

企業融資案例

一家科技公司欲擴大業務規模,便透過質押公司股票獲得10億元貸款。這種利用可流通股權作擔保的方式,為企業提供了一種靈活的融資途徑,不需出售股票即可擴展業務。此外,質押股權能夠保留原有股東權益,成為企業常見的融資手段。

大眾消費者質押案例

對於普通大眾而言,以汽車質押為常見。有一位消費者為了短期周轉,將汽車質押給銀行,獲得50萬元貸款。這種以個人財產作擔保的質押貸款,為急需資金的消費者提供了一種快速便捷的融資途徑。

國際質押案例分析

隨著全球化發展,跨國公司利用質押進行跨境融資的頻率增加。例如,某跨國企業將旗下子公司在不同國家的資產打包質押,獲得數億美元貸款。這種跨國資產整合的質押模式,使企業能靈活運用全球資產進行融資。

從上述案例可見,質押融資已成為企業和個人獲得資金支持的重要手段。無論是股票、汽車還是跨國資產,只要具有一定質押品價值,即可通過質押流程獲得所需資金支援。這種以質物權作擔保的融資方式,為需要資金的各方提供了靈活便捷的解決方案。

如何選擇適合的質押方式

在選擇質押方式時,必須綜合考量多種因素。首先,根據具體的資產類型進行選擇是關鍵。動產質押、不動產質押和金融資產質押各有其特點,需要根據具體情況進行評估。

其次,根據融資需求選擇質押方式也至關重要。融資用途、期限、成本等因素都是關鍵考量。目前,質押融資的利率大致在6%到7%之間,而股票質押的利率則較低,約為3%。此外,股票質押通常可借款達到股票市值的60%到70%。

專業建議的重要性

尋求專業金融顧問的意見非常重要。專業人士能幫助評估風險,並優化質押方案,滿足個人的融資需求。例如,股票質押通常要求維持率為130%。

如果持有價值300元的股票1000股,總市值達300萬元,則最高可質押180萬元。專業建議能幫助投資者更好地管理維持率,避免因股價下跌而被迫平倉的風險。